Rückblick auf 2019 & Auswirkungen auf 2020

Hey,

das Jahr, und damit auch das ganze Jahrzehnt, ist fast um. Zu diesem Anlass halten wir kurz inne und schauen uns einmal an, was im vergangenen Jahr passiert ist und was das für das kommende Jahr 2020 bedeutet.

Im letzten Round Up haben wir bereits untersucht, woher die Aktienrenditen des vergangenen Jahrzehnts kamen.

Die Zusammenfassung:

„Nur 2 Jahrzehnte seit 1900 haben Verluste geliefert – und das in überschaubarem Umfang (-1,2% und -0,8% jährliche Rendite). Das zeigt, dass das Risiko von hohen Verlusten dramatisch überschätzt wird.

Das fast abgeschlossene Jahrzehnt war ein hervorragender Zeitraum für Aktien-Anleger. Ein Großteil der Rendite lässt sich dabei tatsächlich durch fundamentale Faktoren, also gestiegene Gewinne und Gewinnausschüttungen, erklären.“

Der S&P500 liegt in diesem Jahr aktuell mit etwa 30% ein Plus. Eine Performance, die kaum jemand vor dem Jahr erwartet hätte.

Schauen wir zuerst auf die Frage:

#1 – Was bedeuten diese hohen Renditen für das kommende Jahr?

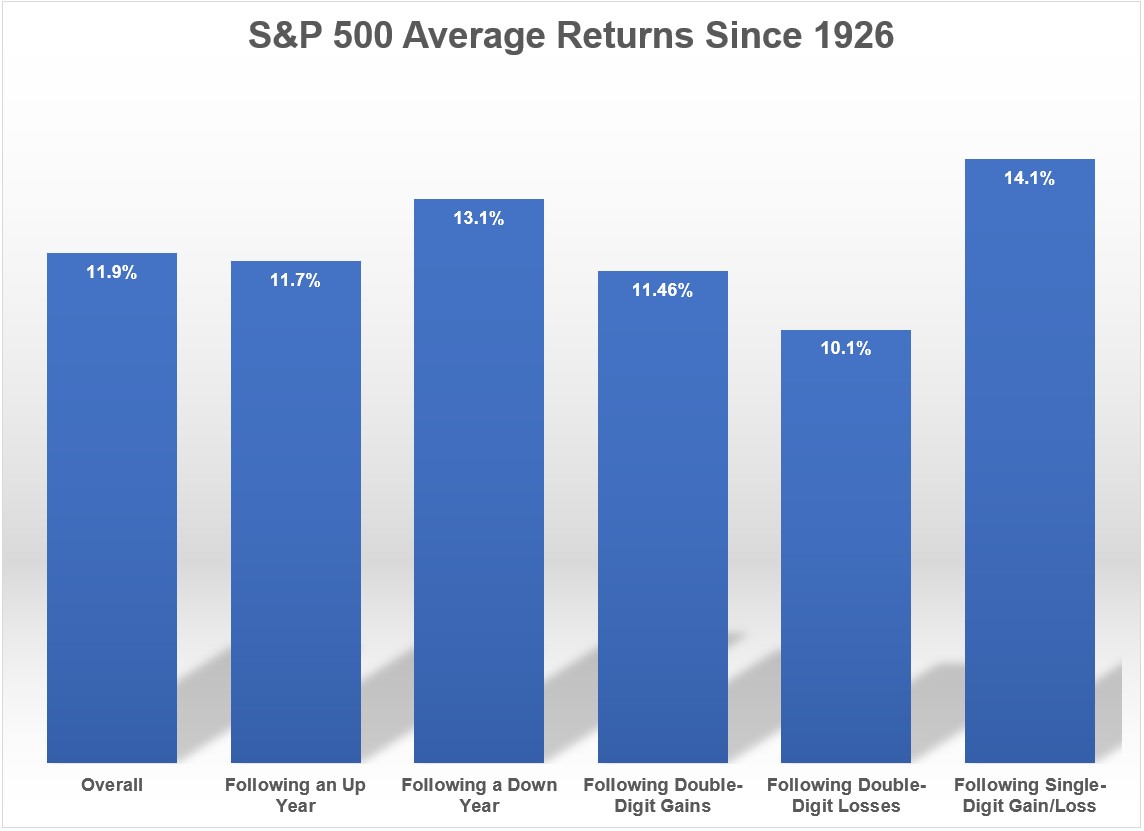

Hellsehen können wir natürlich nicht. Ben Carlson hat aber einige interessante Statistiken zusammengetragen, die uns einen vagen Ausblick auf 2020 erlauben.

Er hat herausgefunden (Daten seit 1926 bezogen auf US-Aktienmarkt):

- Aktien waren in 54 Jahren zweistellig (also > 10%) im Plus, also in mehr als der Hälfte aller Jahre (und damit deutlich öfter als die meisten denken).

- Die durchschnittliche Performance im Folgejahr lag bei 11,5%.

- In 39 der Folgejahre gab es eine positive Rendite, also in 72% aller Jahre. In 15 Jahren, also 28% der Jahre, folgte eine negative Rendite.

- In 29 Jahren, die auf eines der 54 Jahre mit zweistelliger Rendite folgten, folgte wieder eine Rendite im zweistelligen Bereich, also in mehr als der Hälfte der Jahre.

- Es gab nur 3 Jahre in der Aufzeichnung, in denen Aktien im Jahr nach einer zweistelligen Rendite um eine zweistellige Performance gefallen sind (also -10% oder schlechter): 1936 -35%, 1965 -10% und 1972 -15%).

Historische Daten sind keine Garantie. Wenn du allerdings annimmst, dass auf eine hohe Jahresrendite zwangsweise ein schlechtes Jahr folgen muss, geben die Daten keinen Hinweis darauf.

Die historische Wahrscheinlichkeit liegt demnach bei 72%, dass wir 2020 positive Renditen sehen. Durchschnittlich würde uns eine Rendite von 11,5% erwarten.

Ich persönlich bin grundsätzlich positiv, würde meine Renditeerwartung aber etwas niedriger ansetzen als diese 11,5%, was vor allem an erhöhten Bewertungsniveaus liegt. Ehrlicherweise sind aber Kursziele auf Jahresbasis ziemlich nichtssagend, da kein Mensch auf der Welt bisher eine Methode gefunden hat, um diese zuverlässig vorherzusagen.

Die Daten legen aber grundlegend Optimismus und weiteren Fokus auf Aktien nahe. In einem Jahr werden wir mehr wissen.

Eine Frage, die sich immer wieder aufdrängt, lautet:

#2 – Muss nach so lange gestiegenen Kursen nicht zwangsweise der Crash kommen?

Dieser Mythos hält sich in Medien, Foren und an Stammtischen hartnäckig.

Die Annahme: Wir sind in einer der längsten Haussen, also einer Phase weitestgehend durchgängig gestiegener Kurse, die es an der Börse gab. Der Crash muss also kurz bevorstehen.

Dazu habe ich vier Einwände:

Erstens: Die Kurse haben zwischenzeitlich stärker nachgegeben, bspw. in Europa während der Eurokrise 2012 oder Ende 2018, wo der S&P500 zeitweise ca. 17% verloren hat.

Zweitens: Die Länge der Hausse sagt nichts darüber aus, von welchem Niveau sie startet. Von einem absoluten Tiefpunkt wie der Finanzkrise 2009, als die Kurse um 50% gefallen waren, kann ein deutlich längerer Anstieg gerechtfertigt sein, als wenn es von einem höheren Niveau der Fall ist

Drittens: Die Länge der Hausse sagt nichts darüber aus, wie stark sie ist. Ein jährlicher Anstieg von 20% über 5 Jahre ist insgesamt deutlich höher als ein Anstieg von bspw. 10% über 10 Jahre.

Die folgende Grafik zeigt, dass in anderen Phasen schon deutlich stärkere Anstiege des BIPs erzielt wurden:

Viertens: Die Betrachtung lässt außen vor, dass die Gewinne auch stark gestiegen sein können – was in diesem Jahrzehnt, wie wir eingangs gesehen haben, tatsächlich der Fall war.

Natürlich kann es jederzeit crashen. Nur zu argumentieren, dass ein Crash aufgrund einer längeren Hausse kommen müsse oder kurz bevor stehe, ist zu kurz gegriffen.

#3 – Die besten und interessantesten Aktien 2019 & 2020

Auf Instagram habe ich eine interessante Übersicht der Aktien gefunden, die im letzten Jahrzehnt am stärksten gestiegen sind:

Bemerkenswert ist dabei die Apple-Aktie. Diese lag ohnehin schon auf hohem Niveau, hat es aber in 2019 geschafft den Börsenwert noch einmal fast zu verdoppeln – was einem Zuwachs der Marktkapitalisierung von ca. 500 Mrd. US-Dollar bedeutet. In nur einem Jahr.

Einen so rasanten Anstieg hätte bei der Größe kaum jemand erwartet. Über Apples Strategie haben wir zuletzt hier gesprochen.

Außerdem hat Bloomberg Business acht Aktien zusammengestellt, deren Entwicklung 2020 spannend zu beobachten sein wird.

Nimm dir kurz Zeit, dir diese anzuschauen – gerade dann, wenn du selbst in eine dieser Aktien investieren sein solltest oder diese beobachtest:

Bei diesen Aktien könnten dich höhere Schwankungen und damit ein höheres Risiko erwarten. Gerade die Aktien, die in den am stärksten schwankenden 10% des Aktienmarktes liegen, haben im historischen Durchschnitt keine guten Renditen geliefert.

Die Auflistung dieser Aktien ist natürlich kein 1:1 Indikator für Volatilität; du solltest aber bei diesen Aktien genau hinschauen.

Interessant finde ich dabei vor allem drei Aktien:

- Die Entwicklung der Netflix-Aktie angesichts der neuen Konkurrenz durch Apple und Disney

- Die Bayer-Aktie, die nach der Monsanto Übernahme in große Probleme und Rechtstreitigkeiten verwickelt wurde

- Die Beyond Meat Aktie, die vegane Fleischersatzprodukte herstellt und einen Bitcoin-ähnlichen Kursanstieg erlebt hat

In einem Jahr werden wir das Resumee ziehen. Ich bin gespannt, was wir dabei feststellen und lernen werden.

#4 – Inspiration: Das beste Jahrzehnt der Menschheitsgeschichte?

Abschließend habe ich einen spannenden Artikel entdeckt, der das zurückliegende Jahrzehnt als das beste Jahrzehnt der Menschheitsgeschichte beschreibt.

Eine interessante und optimistische Sichtweise, die im alltäglichen Problemfokus der Medien oft zu kurz kommt.

Hier kommst du zum Artikel (englisch)

„Let nobody tell you that the second decade of the 21st century has been a bad time. We are living through the greatest improvement in human living standards in history. Extreme poverty has fallen below 10 per cent of the world’s population for the first time. It was 60 per cent when I was born. Global inequality has been plunging as Africa and Asia experience faster economic growth than Europe and North America; child mortality has fallen to record low levels; famine virtually went extinct; malaria, polio and heart disease are all in decline.

Little of this made the news, because good news is no news. But I’ve been watching it all closely. Ever since I wrote The Rational Optimist in 2010, I’ve been faced with ‘what about…’ questions: what about the great recession, the euro crisis, Syria, Ukraine, Donald Trump? How can I possibly say that things are getting better, given all that? The answer is: because bad things happen while the world still gets better. Yet get better it does, and it has done so over the course of this decade at a rate that has astonished even starry-eyed me.“

#5 – Fazit

Wir als Anleger können uns über ein so positives Aktienjahr und -jahrzehnt freuen. Und auch ohne zu wissen, was die Zukunft bringt, können wir mit einer langfristigen Geldanlage optimistisch bleiben.

Ich wünsche dir einen guten Start ins neue Jahr!

Jannes