Round Up #3: Tesla, Tipps von VC-Experte, Xing und Zinsentwicklung über 700 Jahre

Hey,

heute erwarten dich folgende Themen:

- Der neueste Anstieg von Tesla – Ursachen, Vergleich & Einordnung

- Tipps und Meinungen von VC-Investor Sven Schmidt (u.a. zu Netflix, Amazon, Telekom und Take Away)

- Einblicke in das Geschäftsmodell des deutschen Milliardenunternehmens Xing inkl. Chancen und Risiken

- Fallen die Zinsen schon seit 700 Jahren? Eine Langzeit-Studie eines Harvard-Professors gibt einen Einblick in die Zinsentwicklung

Viel Spaß!

WeiterlesenRound Up #2: Peak Amazon, Facebook Pay, Instagram Checkout & Rückblick aufs Jahrzehnt

Hey,

im heutigen Round Up haben wir vier spannende Themen vor uns:

- Peak Amazon? Drei deutsche eCommerce Experten streiten darüber, wie gut Amazon gerade wirklich da steht.

- Update zu den Ambitionen rund um Facebook Pay

- Update zum Instagram Checkout

- Untersuchung: Woher kamen die Aktienrenditen des letzten Jahrzehnts? Die Antwort könnte dich überraschen…

Lass uns loslegen!

#1 – Peak Amazon?

Drei deutsche eCommerce Experten haben in den letzten Wochen viel über Amazon gesprochen.

Zum Hintergrund: Alexander Graf, Sven Schmidt und Holger Schneider haben u.a. als Autoren, Podcaster, Gründer und Investoren viel Bekanntheit erlangt und ihre Expertise unter Beweis gestellt.

Eine kurze Einordnung der Thesen und Argumente:

Alexander Graf hat in einem OMR-Podcast die These „Peak Amazon“ aufgeworfen, wonach Amazon gerade am Zenit angekommen ist und der Wachstumspfad nicht so einfach weitergehen wird.

Holger Schneider hat auf etailment einen Beitrag veröffentlicht, indem er eine ähnliche These unterstützt: Das wachsende Produktangebot von Amazon hat keinen Mehrwert mehr für Nutzer, sondern erschwert durch Billigprodukte, gefälschte Bewertungen und schlecht gepflegte Produktdaten mittlerweile das Finden von guten Produkten auf der Plattform.

Sven Schmidt hat in einem darauffolgenden OMR-Podcast auf Alexander Graf geantwortet und der These entschieden widersprochen.

Im letzten OMR-Podcast haben sich Alexander Graf und Sven Schmidt dann ein (vorerst) finales Streitgespräch geliefert und dabei drei verschiedene Standpunkte eingenommen: Die der auf Amazon tätigen Händler, die des Kunden und die des Anlegers.

Ungefähr 4 Stunden spannender Inhalt – hier die wichtigsten Thesen für dich zusammengefasst:

These #1 – Händler sind unzufrieden

Händler und Marken sind heutzutage fast gezwungen, ihre Produkte auf Amazon anzubieten. Amazon erhält dafür eine Provision bei jedem Produktverkauf (ca. 18% als Richtwert). Außerdem geht Amazon vermehrt dazu über, die so generierten Produktdaten zu nutzen und Produkte als günstigere „Amazon Basic“ Variante zu verkaufen.

Der Unmut wird immer größer. Laut Alexander Graf, der viele Unternehmer durch sein eigenes Software-Unternehmen Spryker kennt, spricht niemand dieser Händler positiv über Amazon:

„Auf der Händler/Hersteller-Seite hat Amazon in den vergangenen Jahren massiv versagt. Ich kenne keinen Händler oder Hersteller, der sagt: ‚Ich mache ein Mega-Business und wir werden gemeinsam groß’“

These #2 – Das wachsende Produktangebot senkt den Nutzen

„Bisher ist das Amazon-Mantra das folgende: Eine größere Auswahl führt zu einem besseren Kundenerlebnis, was wiederum zu mehr Wachstum führt.

Doch genau hier wird Amazon zum Opfer seiner eigenen Größe. Durch zu viele qualitativ minderwertige Marketplace-Produkte, Fake-Bewertungen sowie fehlende Filter-Möglichkeiten verschlechtert sich das Kundenerlebnis.

Wenn schon der Branchen-Goliath Amazon hiermit zu kämpfen hat, sollte dies ein deutliches Warnsignal für alle (Online-)Händler sein, die den Marktplatz-Ansatz als ewigen Heilsbringer feiern. Die inflationäre Ausweitung des Angebots führt eben nicht zwangsläufig zu einer Steigerung der Kunden-Nachfrage.

Mit zwei simplen Fragen muss wieder die Relevanz für den Kunden in den Mittelpunkt gestellt werden:

- Will der Kunde überhaupt in allen Kategorien eine überbordende Ausweitung des Angebots?

- Kann eine ausreichend hohe Datenqualität aller Partner-Produkte sichergestellt werden?“

These #3 – Amazon verliert Kundenkontakt in der jungen Zielgruppe

„Vor allem die jüngere Zielgruppe kaufe ganz anders und vor allem mobil ein. Amazon habe zu lange eine Desktop-first-Strategie gefahren und die Entwicklung verschlafen. „Amazon wird es nicht schaffen – trotz aller Produkte – die jüngere Generation effektiv zu erreichen“, so Graf.“ – OMR

Alexander Graf belegt diese These mit Studien zum Kaufverhalten der jüngeren Zielgruppe. Sven Schmidt entgegnet, dass er glaubt, dass jüngere Menschen andere Plattformen – wie aktuell bspw. Wish oder Instagram – fürs Shopping oft bevorzugen, diese jedoch mit dem Älterwerden eher zu Amazon wenden werden. Alexander Graf geht davon aus, dass Amazon es nicht so einfach gelingen wird, diese Zielgruppe zu gewinnen.

Das sind – kurz zusammengefasst – die Hauptkritikpunkte. Doch welche Argumente bringt Sven Schmidt für seine These vor?

Er betrachtet Amazon aus gesellschaftlicher Sicht sehr kritisch und fordert regelmäßig deren Zerschlagung und kritisiert ihre Steuervermeidungstaktiken. Das Geschäftsmodell schätzt er als zu stark ein, womit er anderer Auffassung als Alexander Graf ist.

„Wer sich die Q3-Ergebnisse von Amazon angesehen hat, sieht, dass die Thesen von Alex Graf mit 180 gegen eine Betonwand fahren.“ – Sven Schmidt

Seine Gegenargumente stützen sich auf drei Punkte:

#1 – Amazon ist zu smart

Bei Amazon arbeiten hochintelligente Menschen, die diese Entwicklungen genauso entdecken und entsprechende Gegenmaßnahmen ergreifen können. Das haben sie schon in der Vergangenheit eindrucksvoll bewiesen.

#2 – Größe und Skalierung

Amazon kontrolliert immer mehr Teile der Wertschöpfungskette durch eigene Produktionen und eigene Logistik. Durch die Größe gibt es kaum Konkurrenten, die in der Lage sind, das nachzumachen.

Alexander Graf hält dagegen: Die Dienste wie Prime Video und Music seien nur schlecht integriert und weniger nutzerfreundlich als bspw. Netflix.

Außerdem glaubt er, dass spezialisierte Marktplätze, die sich auf spezifische Kategorien und Segmente konzentrieren, besser sein können als ein Generalist wie Amazon. Er glaubt nicht, dass die breite Amazon-Taktik – „verkaufe alles an jeden“ – langfristig optimal für den Nutzer ist.

„Ich halte das Argument, dass Amazon nur wegen seiner Größe und des Marktplatz-Geschäfts mit Händlern, Herstellern und Kunden immer weiter wachsen wird, für schwer beweisbar. […] Durch die digitale Plattform haben andere Marktplätze, die nur ein bisschen besser für das relevante Kundeninteresse agieren, gut Chancen.“ – Alexander Graf

#3 – Kundenerlebnis

„Aber leider glaube ich, dass Amazon dem Kunden solche Vorteile bietet, dass es für andere Marktplätze und Händler ganz schwer wird.“ – Sven Schmidt

Amazon biete laut Sven Schmidt Wettbewerbsvorteile, die für Konkurrenten kaum überwindbar sind: Fertig hinterlegte Zahlungs- und Adressdaten, Bestandskunden durch Amazon Prime, Bindung an Amazon durch Zusatzdienste wie Prime Video und Music, der Etablierung von Amazon als erste Anlaufstelle – oft noch vor Google – bei der Produktsuche und mehr sind die Gründe dafür.

Du siehst: Es wurde heiß diskutiert. Ich glaube, es wird Zeit, dass wir uns Amazon in einer Analyse aus Anlegersicht mal genauer anschauen… 😉

#2 – Update zu Facebook Payments

Der Markt für Zahlungsabwicklung ist riesig und wird durch Digitalisierung und zunehmende Online-Zahlung weiter wachsen. Unternehmen wie PayPal, Mastercard, Visa, Stripe und mittlerweile auch Google, Apple und Facebook kämpfen um diesen Markt.

Nun gab es dazu Neuigkeiten seitens Facebook, die auf Bloomberg zusammengefasst wurden:

„Facebook Inc. is consolidating its various payments features into a single product with a new name, with plans to roll it out across all of the company’s apps.

Facebook Pay is a rebranding of a number of existing payment features into one user experience across the social network’s apps, the company said Tuesday. You can already make payments in the form of donations and in-app purchases inside various Facebook-owned products, and soon you’ll be able to do that across Facebook’s apps through one system that will store user credit and debit cards.“

Vereinfacht gesagt: Facebook konsolidiert die Bemühungen bestehender Zahlungsabwicklungen in ein zentrales Produkt, „Facebook Pay“.

Interessant sind die Kommentare von Mark Zuckerberg anlässlich des Earning Calls des letzten Quartals:

„This connects to the next product area I’m very excited about, which is commerce and payments. These are huge and important spaces, and we have efforts in several major areas to deliver qualitatively better experiences than what exists today from Instagram Shopping to Facebook Marketplace to payments across our apps to the new Libra project that we announced with 27 other companies recently. These efforts are important both for our product experience and for our business. Once people have connected to their networks on social platforms, one of the biggest questions is how can we help them use those networks that they have created to create opportunity, and one of the best ways that we can do that is through commerce…

Payments is part of this that I’m particularly excited about. When I look at the kinds of private interactions we can make easier, payments may be the most important for the long term. We’re continuing to test payments on WhatsApp in India, and are close to launching in other countries as well. In the future, we’ll enable people to use the same payments account to send money to friends and businesses on WhatsApp, shop on Instagram, or make transactions on Facebook. Being able to send money as easily as you can send a photo will open up new opportunities for businesses.“

Bedeutet im Klartext:

- Facebook will mehr in Richtung Handel und Zahlungsabwicklung.

- Facebook verlässt sich nicht nur auf Libra, die zuletzt in Kritik geratene Kryptowährung, sondern baut unterschiedliche Zahlungssysteme parallel auf

#3 – Update zum Instagram Checkout

Ich habe in der Facebook Aktienanalyse den neu geplanten Checkout auf Instagram vorgestellt und einige mögliche Vorteile genannt, wie Instagram diese Funktion für bessere Monetarisierung nutzen kann:

- Instagram bekommt mehr Daten, die bessere Werbung ermöglichen (und damit Instagram mehr Geld bringen).

- Instagram kann Geld durch eine Transaktionsgebühren verdienen.

- Instagram kann zusätzliche Werbeplätze verkaufen, in denen das Produkt sofort (und ohne Umwege über die Website des Produktanbieters) gekauft werden kann.

Nun hat Jim Squires, der Verantwortliche für Instagram Shopping, in einem Interview mit WELT diese Thesen tatsächlich nahezu 1:1 bestätigt.

Instagram wird zum Shopping-Erlebnis:

„Unser Ansatz ist anders als traditioneller Handel im Netz, der auf eine konkrete Transaktion ausgelegt ist: Sie sehen etwas im Internet und kaufen es sofort. Wir wollen die komplette „Reise“ der Nutzer abdecken, vom Finden neuer Produkte bis zum Kauf.“

Instagram bekommt genauere Daten:

„WELT: Also: Je häufiger jemand Instagram Shopping nutzt, desto mehr zugeschnittener ist die Werbung, die er zu sehen bekommt.

Squires: Dabei handelt es sich ausschließlich um anonymisierte Daten, nicht um das konkrete Nutzungsverhalten einzelner Anwender.„

So verdient Instagram Geld:

„Wir testen in den USA gerade eine Transaktionsgebühr. Diese Einnahmen verwenden wir aber hauptsächlich dafür, unser Angebot weiterzuentwickeln. Gerade haben wir zudem die Möglichkeit eingeführt, Shopping-Angebote mit Anzeigen zu bewerben. Der Dienst ist rein organisch gestartet – wer Produkte entdecken wollte, musste dem Anbieter folgen. Aber Unternehmen wollen neue Kunden für sich erschließen. Mit den Shopping Ads können sie nun gezielt Anzeigen schalten – und darüber zahlt sich diese Funktion auch für uns aus.“

Wir können weiterhin sehr gespannt sein, wie sich dieses Feature entwickelt und welchen Einfluss es auf Facebook und den Online-Handel haben wird.

#4 – Der Grund für die Aktienrenditen des letzten Jahrzehnts

Eines der besten Jahrzehnte an den Aktienmärkten neigt sich dem Ende zu. Im letzten Jahr ist der US-amerikanische Aktienindex S&P500 um 4% gefallen, in diesem Jahr allerdings um fast 25% auf ein neues Allzeithoch gestiegen.

Wenn das Jahr vorbei ist, wird der S&P500 also wahrscheinlich in 9 von 10 Jahren um eine Gesamtperformance von 200% gestiegen sein.

Skeptiker sagen: Das ist ja kein Wunder! Die Notenbanken drucken Geld, die Zinsen sind niedrig, die Aktienrückkäufe der Unternehmen nehmen zu und die Bewertungen der Börse sind mittlerweile viel zu hoch und zu optimistisch.

Aber warum nicht einmal nachrechnen?

Genau das hat John Bogle in seinem Buch „Don’t count on it“ getan.

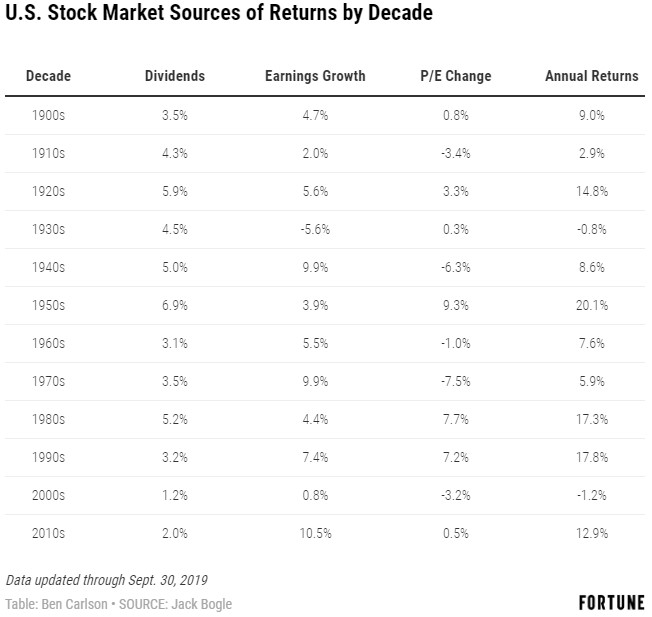

Dabei setzt sich die Marktrendite aus drei Faktoren zusammen: 1) Den Ausschüttungen (= Dividendenrendite) und 2) dem Gewinnwachstum. Dies sind fundamentale Faktoren. Dazu kommt ein spekulativer Faktor: #3) die Veränderung des Bewertungsniveaus (gemessen am KGV).

Marktperformance = Dividendenrendite + Gewinnwachstum +- Veränderung des KGVs

Schauen wir uns also die Analyse an. Je größer der Teil ist, der durch die fundamentalen Treiber – Dividendenrendite und Gewinnwachstum – erklärt werden kann, desto weniger beruht die Performance auf Spekulation.

Wir sehen ein interessantes Ergebnis: Die jährliche Durchschnittsrendite des aktuellen Jahrzehnts lag bei 12,9%. Nur 0,5% Rendite stammt davon aus spekulativen Veränderungen der Bewertungen.

Anders gesagt: 97% der Rendite wird durch fundamentale Faktoren, vor allem durch gestiegene Gewinne, erklärt.

Eine kleine Schwierigkeit solcher Betrachtungen ist das Festlegen der Untersuchung auf einzelne Zeitpunkte. So waren die Gewinne zu Anfang des Jahrzehnts, 2010, recht niedrig, weshalb das Gewinnwachstum in dieser Betrachtungsweise etwas stärker ausfällt. Und nicht zuletzt sind auch niedrige Zinsen ein Grund dafür, dass Gewinne gestiegen sind.

Was kannst du daraus mitnehmen?

Nur 2 Jahrzehnte seit 1900 haben Verluste geliefert – und das in überschaubarem Umfang (-1,2% und -0,8% jährliche Rendite). Das zeigt, dass das Risiko von hohen Verlusten dramatisch überschätzt wird.

Das fast abgeschlossene Jahrzehnt war ein hervorragender Zeitraum für Aktien-Anleger. Ein Großteil der Rendite lässt sich dabei tatsächlich durch fundamentale Faktoren erklären.

#5 – Kurz und kompakt: Was ist sonst so passiert?

Abschließend drei kurze Neuigkeiten aus der Tech-Börsenwelt:

Facebook investiert weiter in Virtual Reality und hat Beat Games gekauft. Diese haben mit „Beat Saber“ eines der populärsten VR-Spiele auf den Markt gebracht. Dementsprechend ist es ein Teil von Facebooks Abteilung Oculus Studio, zu denen auch Oculus Rift als Produzent von VR-Brillen gehört.

PayPal hat Honey für 4 Mrd. US-Dollar gekauft. Honey ist eine App und ein Browser-Plug-In, welches im Kaufprozess Gutscheine findet und diese dem Bestellvorgang hinzufügt. Für Händler bedeutet das weniger Abbrüche des Kaufprozesses, Honey verdient eine Provision. Spannende Zeiten, in denen ein Browser-Plug-In (welches mittlerweile etwas mehr umfasst als nur das Plug-In) mehrere Milliarden wert sein kann.

Die Google-Gründer Larry Page und Sergey Brin haben sich aus dem operativen Geschäft zurückgezogen. Sundar Pichai, der bisher CEO bei Google war, ist nun CEO des Mutterkonzerns Alphabet.

Das war’s für dieses Round Up und zu den aktuellsten Meldungen rund um Amazon, Facebook Pay, Instagram Shopping und einem ersten Rückblick auf die Renditen des Jahrzehnts und die Ursachen dafür. Vielen Dank fürs Lesen!

Beste Grüße

Jannes