Dauerhaft niedrige Zinsen: Das bedeutet es für deine Geldanlage (+ 4 Tipps)

Mittlerweile ist es selbst beim finanziell desinteressiertesten Menschen angekommen:

Die Zinsen sind aktuell verdammt niedrig.

Um genauer zu sein: Das Zinsniveau ist auf einem historischen Tiefstand.

Und das hat nicht nur eine Auswirkung auf den klassischen Sparer, sondern auch für alle Aktien-Anleger, die ihrem Depot beispielsweise Anleihen beimischen wollen.

Wir schauen auf den Status Quo, die Gründe der Niedrigzinsphase, die Auswirkungen & Kritik, wie es mit den Zinsen weitergeht und die Auswirkungen auf deine Geldanlage.

Wie gehst du mit Anleihen um, die traditionell eine wichtige Komponente in ausgewogenen Depots darstellen? Was kannst du in Zukunft erwarten? Wo musst du dauerhaft umdenken? Diese Fragen beantworten wir hier.

#1 – Status Quo

Die Zinsen auf dem Sparbuch oder dem Tagesgeldkonto liegen, gesteuert durch den Leitzins der EZB, entweder bei Null oder knapp drüber. Wer heute 0,5% Zinsen pro Jahr bekommt gehört noch zu der Speerspitze.

Trotzdem liegen die Zinsen deutlich unter der Inflationsrate. Das bedeutet: Jeder Euro, den du heute mit klassischen Zinsanlagen anlegst, verliert real an Wert.

Das Zinsniveau wirkt sich nicht nur auf dein Sparbuch aus, sondern auch auf Kredite sowie Staats- und Unternehmensanleihen. Das bedeutet: Privatpersonen, Unternehmen und Staaten können sich günstiger Geld leihen.

Auf deutsche Staatsanleihen gibt es aktuell sogar negative Zinsen – ein Szenario, das man noch vor einigen Jahren für undenkbar hielt. Der deutsche Staat bekommt also Geld dafür, dass er sich Geld leiht – ein kurioses Konzept.

(Einen großen Anteil daran haben übrigens gesetzliche Regelungen, die Fonds und Versicherungskassen dazu verpflichten, hochliquide und sichere Wertpapiere wie deutsche Staatsanleihen zu halten.)

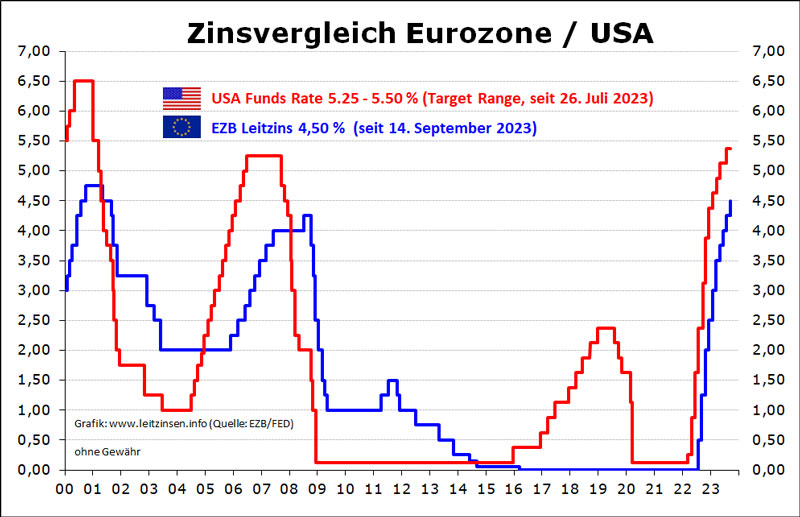

Die Zinsen in den USA wurden seit 2016 schrittweise angehoben und sind zuletzt wieder leicht gesunken, liegen damit auf einem niedrigen Niveau, aber über dem der Eurozone.

Diese Entwicklung der Zinsen beeinflusst auch die Kursentwicklung der Anleihen, die in Vergangenheit rausgegeben wurden.

(Ich gehe an dieser Stelle nicht auf die komplette Mechanik hinter Zinspapieren und Anleihen (u.a. Coupon, effektive Verzinsung, Duration, Rückzahlungsbetrag etc.) ein. Falls du dazu mehr wissen willst, erfährst du alles dazu in der Academy.)

Die Kursentwicklung von Anleihen wird wesentlich von zwei Faktoren gesteuert.

Faktor 1: Die Sicherheit der Rückzahlung. Der Kurs einer Anleihe fällt (= Anleger verkaufen), wenn die Rückzahlung des Geldes unsicherer wird (und umgekehrt).

Faktor 2: Das Zinsniveau. Wenn du bspw. eine deutsche Staatsanleihe mit 3% Verzinsung hältst, eine neue Anleihe (mit der gleichen Laufzeit) mit einer Anleihe von 3,5% auf den Markt kommt, fällt der Kurs deiner Anleihe, sodass die effektive Verzinsung für neue Käufer ebenfalls 3,5% beträgt.

Anders gesagt: Die alte Anleihe wird so lange verkauft, bis die effektive Verzinsung der Anleihen angeglichen ist (oder, wenn die neue Anleihe mit niedrigerem Zins auf den Markt kommt, umgekehrt).

Diese beiden Faktoren – durch das teilweise Überwinden großer Probleme der Eurozone (ich erinnere an Verschuldungen von Griechenland, Irland, Spanien,…) und weiter gesunkene Leitzinsen – haben dazu geführt, dass Anleihen teilweise in den letzten Jahren sogar noch im Kurs gestiegen sind. Ein Szenario, das die wenigsten – auch ich nicht – erwartet hätten.

#2 – Warum sind die Zinsen überhaupt so niedrig?

Die Europäische Zentralbank hat die Zinsen nicht so stark gesenkt um uns Anleger und Sparer zu ärgern. Sie ist dafür verantwortlich, dass die Geldpolitik die reale Wirtschaft unterstützt (mal mit mehr, mal mit weniger Erfolg).

Das Ziel niedriger Zinsen liegt in der Inflationsrate: Die EZB peilt eine Inflationsrate von knapp 2% pro Jahr an, um ein möglichst stabiles Preisniveau zu gewährleisten und keine Deflation, bei der Preise fallen, zu riskieren.

Der Hauptfaktor um das zu erreichen ist das Ankurbeln der Wirtschaft: Für ein Unternehmen ist eine wichtige Komponente beim Starten neuer Projekte, Standorte und Produkten, wie teuer es ist, diese zu finanzieren. Es macht einen großen Unterschied, ob die Eröffnung eines neuen Standorts jährlich 10% oder nur 1% an Zinsen kostet.

#3 – Auswirkungen der Niedrigzinsphase

Wir wissen also, wie die Zinsen in den Industrienationen stehen und was die Absicht dahinter ist. Welche Auswirkungen können wir aber beobachten und was wird daran kritisiert?

(Hinweis: Auf die Kritikpunkte und Auswirkungen der Geldpolitik auf die Wirtschaft gehe ich hier nur kurz rein, da dies ein komplexeres und größeres Thema ist, dass hier den Rahmen sprengt. Wir konzentrieren uns hier auf Auswirkungen für uns als Anleger.)

1. Unternehmen können sich günstiger finanzieren

Unternehmen müssen sich Kapital beschaffen. Entweder als Eigenkapital (bspw. durch den Gang an die Börse) oder durch Fremdkapital, was größtenteils Kredite sind.

Je günstiger der Leitzins, desto geringer sind die Kosten der Fremdkapitalfinanzierung. Niedrigere Kosten führen zu höheren Gewinnen der Unternehmen.

2. Die Anreize zur Verschuldung steigen

Je günstiger es ist, einen Kredit aufzunehmen, desto eher steigt auch die Bereitschaft diesen tatsächlich aufzunehmen.

Verschuldung wird generell als schlecht angesehen. Diese Betrachtung ist aber zu kurz gegriffen. Verschuldung ist dann schlecht, wenn sie keinen Mehrwert schafft oder in zu großem Ausmaß geschafft. Verschuldung, die eine Investition darstellt, die sich in Zukunft rentiert, ist eine gute Verschuldung.

Die Logik hinter einer guten Verschuldung ist simpel. Beispiel:

Du hast als Supermarktbetreiber die Option, einen neuen Markt in der nächstgelegenen Stadt zu eröffnen. Die Eröffnung kostet dich 1 Mio. Euro. Diese kannst du mit einem Zins von 4% aufnehmen. Du rechnest damit, dass du 10% Umsatzrendite erzielst.

Natürlich geht damit ein Risiko einher. Sollte es klappen, ist es aber eine kluge Verschuldung, da hier jährlich ein erwartetes Plus von 6% zu Buche schlägt. Hier ist Verschuldung ein gutes Zeichen.

Um wieder den Bogen zur Zinspolitik zu schlagen: Verschuldung kann gut oder schlecht sein, wird aber in beide Richtungen durch niedrige Zinsen erleichtert.

In der Praxis sehen wir (ohne Berücksichtigung der Inflation), dass die Schulden seit 2008 stetig steigen, wobei sie seit einigen Jahren weitestgehend konstant sind.

3. Die relative Verschuldung nimmt (hoffentlich) ab

Die absolute Verschuldung sollte steigen. Die relative Verschuldung, die den Schuldenstand ins Verhältnis zur Wirtschaftsleistung setzt, sollte allerdings abnehmen. Das ist zumindest die Hoffnung.

Bei Staaten wird die relative Verschuldung üblicherweise berechnet, indem der Schuldenstand durch das BIP eines Landes geteilt wird.

Aktuell sinken die Schuldenquoten etwa seit 2013, also die Eurokrise weitestgehend überwunden war, sowohl in der Eurozone als auch in der EU Schritt für Schritt. Das Niveau liegt trotzdem über dem Niveau, das bspw. noch 2008 vorherrschte:

4. Sachwerte steigen im Wert

Wenn Zinsen sinken, werden andere Geldanlagen attraktiver. Dazu gehören Aktien, Immobilien und Co. Die Mechanismen funktionieren bei diesen Anlageklassen gleichermaßen:

Nehmen wir an, du erwartest vom Aktienmarkt eine Rendite von 5%. Wenn du bei deiner Bank 6% Zinsen bekommst, würdest du bestimmt keine Aktien kaufen. Wenn du allerdings nur 1% Zinsen bekommst, sind Aktien deutlich attraktiver.

Das führt dazu, dass bei niedrigeren Zinsen auf andere Anlageklassen ausgewichen wird, die dementsprechend im Wert steigen, also teurer werden. Dadurch sinkt die Rendite, die wir von diesen Anlageklassen erwarten sollten. Im Verhältnis zu Anleihen sollten sie aber ähnlich attraktiv bleiben.

Vereinfacht dargestellt: Mehr Käufer => höherer Kurs => niedrigere erwartete Rendite in der Zukunft.

#4 – Wie geht’s weiter?

Aber wie geht es weiter? Wann steigen die Zinsen denn endlich wieder?

Die gute Nachricht: Ja, die Zinsen werden früher oder später steigen.

Die erste schlechte Nachricht: Es wird noch lange dauern, vermutlich bis 2020.

Die zweite schlechte Nachricht: Die Zinsen werden auf Sicht der nächsten 10 bis 20 Jahre vermutlich nicht das Niveau erreichen, das wir noch vor einigen Jahrzehnten hatten, als das Zinsniveau bei 5% pro Jahr und höher lag.

Für viele Menschen bedeutet das: Die Zinsen werden in ihrem Anlagehorizont nie wieder auf ein rentables Niveau steigen.

Woran liegt das?

Ein zentraler Grund: Die hohe Verschuldung einiger europäischer Staaten.

Griechenland hat eine Verschuldung von ca. 180% in Verhältnis zur Wirtschaftsleistung. Italien und Portugal liegen jeweils bei ca. 125 – 130%. Portugal, Zypern und Belgien bei 100 – 120%.

Der Durchschnitt der 19 Euro-Staaten liegt bei 86%.

Was würde passieren, wenn die Zentralbank die Zinsen deutlich, also um mehrere Prozentpunkte, anhebt?

Die hochverschuldeten Euro-Staaten würden kaum damit hinterherkommen, ihre Schulden zurückzuzahlen. Sie laufen in Gefahr pleite gehen.

Das ist kein Weltuntergang, aber definitiv etwas, was die Zentralbanker verhindern wollen. Und auch wenn die Entwicklung der Schuldenquote in den letzten Jahren positiv ist, ist diese Gefahr noch nicht vom Tisch.

Auch deshalb, weil die Wirtschaft schwächelt: Wenn die Schulden gleich bleiben, die Wirtschaft aber schwächer wird, steigt die Schuldenquote. Eine Rezession könnte also die Schuldenquoten wieder steigen lassen.

Wenn du also immer noch darauf wartest, dass die Zinsen wieder gestiegen sein werden, wirst du noch lange warten.

Selbst kleine Zinserhöhungen werden auf sich warten lassen. So sagt Nicholas Gartside, Anleihechef der Fondstochter der renommierten US-Bank JP Morgan, schon vor etwa einem Jahr:

„Zinserhöhungen in der Eurozone vor 2020 sind unwahrscheinlich. […] Erst nach der nächsten Rezession in gut zehn Jahren könnten die Zinsen auf drei Prozent steigen, aber nicht wieder auf fünf. Voraussetzung dafür ist jedoch, dass die hohen Schulden bis dahin gesunken sind.“

Aktuell deutet wenig darauf hin, dass die Zinsen 2020 steigen. Im Gegenteil: Die Anleihekaufprogramme laufen noch, die Wirtschaftsindikatoren schwanken.

Fakt ist:

Wenn du heute an deiner finanziellen Zukunft arbeiten willst, musst du andere Wege bestreiten als auf klassische Zins-Anlagen zu setzen oder darauf zu warten, dass die Zinsen wieder steigen.

Du wirst ewig warten.

#5 – Was bedeutet das nun konkret für dich und deine Geldanlage?

Zum Schluss ein paar Quick Wins für dich: Was bedeuten diese Erkenntnise für deine Geldanlage?

#1: Finde dich damit ab, dass die Zinsen in absehbarer Zeit nicht signifikant steigen werden

Niedrige Zinsen werden kein kurzfristiges Phänomen sein, sondern uns länger begleiten – auch wenn niemand weiß, in welchem Ausmaß das geschehen wird. In Japan läuft dieses Experiment mittlerweile seit 20 Jahren.

Der Vermögensaufbau der Zukunft muss ohne Zinssparen funktionieren.

#2: Investiere weniger in Anleihen (unter Vorbehalt)

Anleihen werfen weniger Rendite ab, als sie es noch in der Vergangenheit taten. Aktuell sehe ich kaum Steigerungspotenzial – wobei ich (und die meisten anderen) das auch vor 2 – 3 Jahren dachte, woraufhin Anleihen wieder im Kurs gestiegen sind.

Ich würde nicht empfehlen, deinen risikofreien Teil deiner Geldanlage komplett über Bord zu werfen. Allein zum Rebalancing, bei dem du nach einem möglichen Kurssturz an den Aktienmärkten von Anleihen in Aktien umschichten kannst, eignen sich Anleihen (sofern sie eine positive Renditeerwartung haben) nach wie vor.

Du solltest aber über eine Reduzierung nachdenken und dir über das Chance-/Risiko-Verhältnis im Klaren sein.

#3: Suche Anleihen außerhalb der Euro-Zone (unter Vorbehalt)

Die Zinsen in den USA und den Schwellenländern sind höher als in Deutschland und der Eurozone. Du könntest also in Erwägung ziehen, auch auf Anleihen in Fremdwährungen zurückzugreifen.

Natürlich haben aber auch Schwellenländer noch höhere Risiken, was sie aber nicht per se unattraktiv machen muss. Gerd Kommer hat erst kürzlich eine Analyse veröffentlicht, in der diese gut abschneiden. Diese werde ich hier auch in Zukunft noch einmal für dich aufgreifen.

Um dir konkrete Anhaltspunkte zu geben:

Der ETF von Vanguard (ISIN: IE00BZ163L38), der Staatsanleihen der Schwellenländer abbildet, bietet aktuell eine effektive Rendite von 4,5%. Ein vergleichbarer Vanguard-ETF mit US-Staatsanleihen bietet eine effektive Rendite von 1,7% (bei deutlich höherer Bonität).

Habe dabei aber immer das Währungsrisiko und die Diversifikation deiner Geldanlage auf gesamter Ebene im Blick, da Währungsschwankungen dabei ein Risiko darstellen. Und vergiss nicht: Höhere Verzinsungen werden i.d.R. mit niedriger Bonität erkauft.

#4: Investiere in Assets

Vermögenswerte wie Aktien profitieren in Niedrigzinsphasen. Denn:

(a) Unternehmen können sich günstiger finanzieren, was die Gewinne erhöht.

(b) Die Assetpreise (u.a. auch Aktienkurse) steigen, da die Alternativen fehlen.

(c) Sollte es zur Inflation kommen, steigen Sachwerte im Wert.

Deshalb führt kein Weg an Sachwerten vorbei, die dir in dauerhaft bestehenden Niedrigzinsphasen noch Renditechancen und Inflationsschutz bieten.

Übrigens: Wenn du noch mehr darüber wissen willst, findest du hier ein tiefergehendes Ratgeber-Video mit 10 Tipps, um dein Depot vor der Zinswende zu schützen. Ich habe es vor ca. 2 Jahren aufgenommen, es ist aber in allen Bereichen immer noch genauso aktuell und aussagekräftig.

Beste Grüße,

Jannes

PS: Falls du sie noch nicht kennst: Fundamentales Wissen über Anleihen, Währungsrisiken und mehr bekommst du in der Aktienrebell Academy.